みなさん、バイナリーオプションにかかる税金について、しっかりと理解できていますか。当然ですが、投資において利益は発生すると、課税対象となります。もちろん、ハイローオーストラリアでの利益についても、税金を支払う義務が発生します。

海外の業者であるから、黙っていれば発覚しないという考えは間違いです。本記事では、ハイローオーストラリアで得た利益の確定申告方法や源泉徴収・年末調整の有無について、正しい申告を行うために必要となる税金の知識について解説していきます。

これからハイローオーストラリアをはじめる人や既にハイローオーストラリアで利益を得ている人はぜひ参考にしてみてください。

目次

確定申告とは?

確定申告とは、前年中の収入について、2月中旬から始まる確定申告期間中に税務署へ行う所得税の税務申告です。

※毎年2月15日~3月15日(15日が土日祝日の場合は翌週の月曜日が納期限)

注意ポイント

ペナルティには、延滞税や無申告課税があり、それぞれ最高14.6%及び20%の率で加算されます。これらのペナルティは、本来の課税額に加えて支払うことになるため、必ず確定申告期間内に確定申告を終えるようにしましょう。

ハイローオーストラリアの確定申告に伴う税金については、下記サイトでもご紹介していますので、興味のある方はぜひチェックしてみてください。

ハイローオーストラリアは源泉徴収される?

結論から申し上げると、ハイローオーストラリアの収益については、源泉徴収の対象外となります。

そもそも源泉徴収というのは、報酬等の支払者がその報酬に対応した税金を事前に差し引く形で徴収し、報酬の受給者の代わりに国に納付する仕組みです。

例えば、会社員の給与であれば、毎月の給与額から源泉徴収が行われており、年末に実際の年収(1年分の給料)に応じた年末調整が行われることになります。

※年末調整については以下で説明

従業員にとっては確定申告の手間を省くことができますし、分割納付の形になるため、一度の負担も少なくなります。国にとっては、安定的に確実な徴収を実現することができるため、源泉徴収は日本にとっても不可欠な制度といえます。

ハイローオーストラリアは年末調整できる?

ポイント

年末調整とは、会社員や公務員等が毎月の給与(賞与含む)から天引きした所得税と1年間に納めるべき所得税を比較し、所得税額の過不足を調整する経理処理をいいます。

年末調整の仕組みを簡単にいうと、会社員や公務員のように給与所得者のみの確定申告を会社が自分の代わりにやってくれていると考えてください。

一方、ハイローオーストラリアから得た収益は、そもそも所得税の天引きがないこと、給与所得でないことなど、年末調整ができる条件が揃っていません。

もちろん、ハイローオーストラリアの収支を自分の代わりに計算してくれる会社のような存在もないので、ハイローオーストラリアと年末調整は全く関係ないのです。

ハイローオーストラリアで得た利益は「雑所得」

ハイローオーストラリアの収益については、雑所得の総合課税対象にとなります。

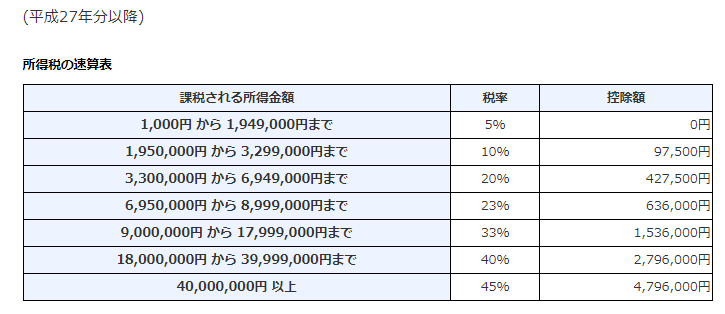

税率は、総合課税ですので、他の所得と合算され、その課税対象所得額により変動する累進課税制度が適用されます。

引用:国税庁HP『No.2260 所得税の税率』

また、所得計上のタイミングは出金時ではなく、利益確定時ですので注意が必要です。実は、出金先を海外の銀行に指定すると、国税庁は海外の銀行口座の調査権限がないため、所得が見つかる可能性は低くなります。

しかしながら、国税庁に見つかるか見つからないは関係なく、利益が確定した時点で課税の義務は発生しているため、必ず確定申告を行うようにしましょう。

確定申告書類の準備方法

確定申告に必要な書類

ハイローオーストラリアの確定申告を行う際に必要な書類は下記等の書類です。

- 確定申告書

確定申告書にはAとBがあります。

確定申告書A

所得が給与所得や公的年金、その他の雑所得のみが使用でき、予定納税のない人が使用できる確定申告書。

※予定納税とは1年間の予定納税基準額(前年分の所得金額や税額などを基に計算した金額)が15万円以上の人が支払い義務を生じる

確定申告書B

所得等の制限がなく誰でも使用できる確定申告書。

- 源泉徴収票

源泉徴収票とは、会社が発行する給与などの総支給額と支払った所得税額を証明する書類です。

- 控除を受けるための書類

所得税の計算をする過程には、ハイローオーストラリアの所得と会社等からの給与所得等を合算して算出された合計所得金額から差し引ける「所得控除」という制度が導入されています。

所得控除は、家庭の事情や身心上の事情に配慮した設けられた制度で、所得控除が高いほど納める所得税は低くなります。

所得控除を受けるためには、所得控除の条件に該当する根拠を示す証拠書類等が必要になります。

14種類の所得控除について詳しく知りたい人は、以下の国税庁HPから該当する所得控除がないかを確認してみてください。

- ハイローオーストラリア収支表

ハイローオーストラリアの収支表とは、取引した購入オプションと売却オプションの差額を計算した表です。

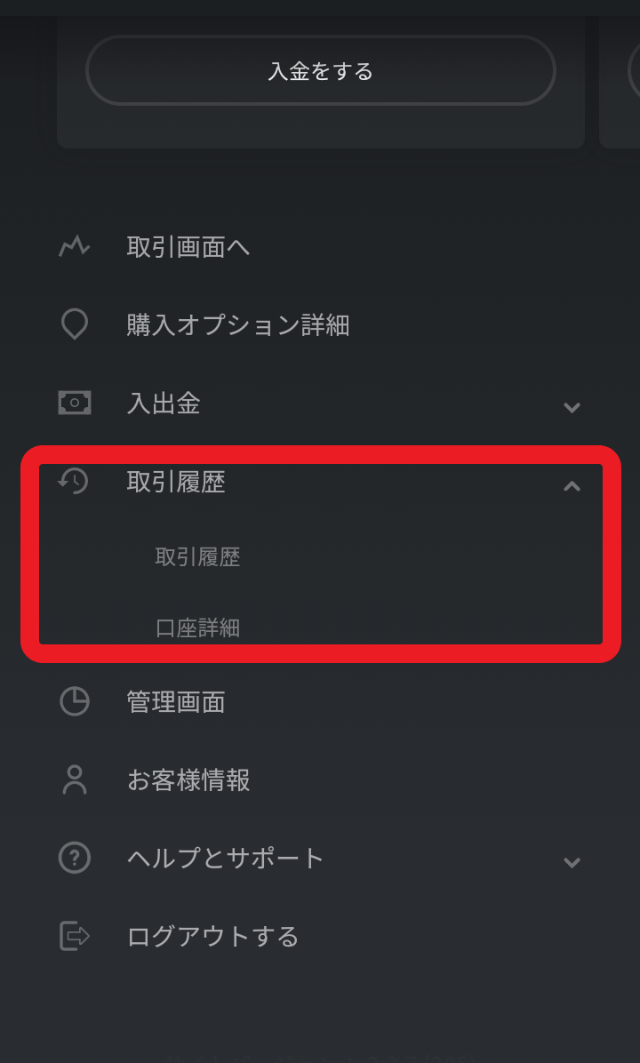

下記でもご紹介していますが、ハイローオーストラリアのマイページの取引履歴から損益の確認を行うことが可能です。

- 経費証明書類

ハイローオーストラリで得た収入は以下の計算式で算出されます。

当然、必要経費が少なくなれば納める所得税も少なくなります。とはいえ、どのような経費が認められるかがわからない!といった方も多いのではないでしょうか。

そもそも必要経費とは、所得を得るために必要な経費のことを指します。以下にあげる必要経費例は、ハイローオーストラリで収入を得るために支出した経費であることを前提に参考にして下さい。

- 取引を行うためのPCやスマホ等の電子機器

- WIFI等のネット通信機器にかかる費用

- 取引を行うための電気代

- 事務所家賃(自宅兼事務所の場合は家事按分)

- セミナー参加費

- 投資法を勉強するための書籍

- 情報交換するための接待交際費

- 投資ツール購入費

上記で挙げた必要経費例は、私用と仕事用を分けて考えなくてはいけないので、半分が仕事用である場合は、必要経費合計額の半分を総収入金額から差し引いてください。

ハイローオーストラリアの収支算出方法

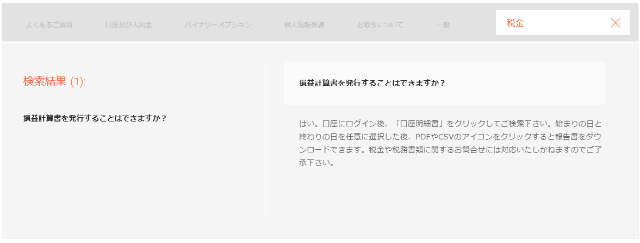

前提にハイローオーストラリアでは、オプション投資でどれくらい儲けたかをしめす「損益計算書」は発行されません。

損益計算書は発行できないにしても、マイページの取引履歴から損益計算書と同じような意味を持つ「収支計算表」は発行することができます。

この収支計算表を使用して、年間のオプション購入費をペイアウト(収入)金額から差し引くことにより、ハイロー損益額を確認します。

確認した損益額がマイナスとなる場合は、確定申告は不要になります。

それでは、年間の購入金額とペイアウト金額を確認する方法を見ていきましょう。

まずは、ログイン後のマイページにある取引履歴にて、損益計算期間の設定を行います。

計算期間は、1月1日から12月31日に設定しましょう。

期間を選択したら、1年間の履歴が表示されますので、ファイル形式をPDF又はCSVから選択し、ダウンロードを実施します。

この際にPDFファイルを選択しておけば、ペイアウト合計額が計算された形で出力されます。

ダウンロードしたファイルには、期間中の取引が全て記録されていますが、必要となるのは購入金額とペイアウト金額の合計額のみです。

この購入金額がペイアウト金額を上回る場合は、損失が計上されているということになり、確定申告は不要となります。

ハイロ―オーストラリの確定申告の書き方

ハイローオーストラリアで得た所得の計算方法

ハイローオーストラリアの利益は総合所得の雑所得となるため、海外FX取引を利用している場合は、その損益を合算して所得を計算します。

仮にハイローオーストラリアの収益が50万円、海外FXによる損失が20万円であった場合、課税対象の雑所得は30万円となります。この雑所得金額に他の総合課税対象の所得を合算した金額により、課税される税率は異なります。

また、雑所得がマイナスになったとしても、それを翌年に繰り越すことはできません。

確定申告書の書き方

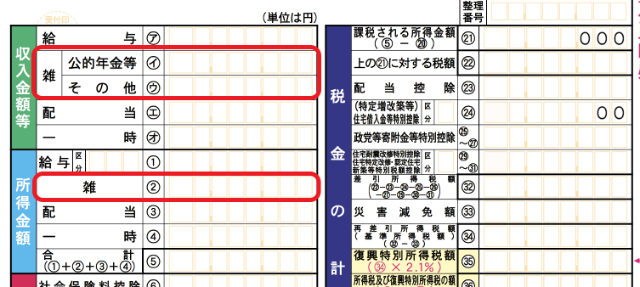

ハイローオーストラリアの収入は、雑所得の「その他」に記載します。

計算方法について詳しく知りたい人はコチラをチェック。

それでは、給与所得がある場合、給与所得がない場合、フリーランスの場合の3つのケースに分けて申告内容を確認していきましょう。

給与所得があるケース

給与所得がある場合、ハイローオーストラリアの収益が20万円以下であれば、申告しないことを選択できます。ただし、このルールに該当するのは、本業の会社で年末調整し所得が確定した給与所得者(サラリーマン等)のみです。

サラリーマン以外のフリーランスや個人事業主はこのルールの対象外となり、確定申告が必要となります。

20万円を超える場合は、給与所得も総合課税の対象ですので、それらの所得も合算され、適用される税率を算定することになります。

また、雑所得で損失を計上していても、それを給与所得から差し引くことはできませんので注意が必要です。

給与所得がないケース

専業主婦やバイトのしていない大学生のように給与所得がない場合は、雑所得の金額が基礎控除額である48万円を上回ると課税対象になります。

基礎控除は全ての人に適用される所得控除で、その金額は48万円に固定されています。

総合課税対象の所得合計が48万円を下回る場合は、課税額はゼロになります。言い換えれば、ほとんどの人が合計所得金額48万円以下であれば確定申告が必要なくなります。

また、2019年分の確定申告までは、基礎控除が38万円であるため、混同しないように注意しましょう。

フリーランスの場合(個人事業主)

フリーランスの場合も、ハイローオーストラリアの収益の取り扱いは、給与所得がない場合と同じです。

一方、フリーランスとして得た収入については、事業所得に計上する必要がありますので注意しておきましょう。

ただし、アフィリエイト収入や原稿執筆料などでフリーランスとしての活動規模が小さい場合は、雑所得となる場合もあります。

所得区分に迷った場合は、税務署に相談すれば回答をもらうこともできます。

納税(確定申告)は国民の義務

ハイローオーストラリアの確定申告について理解は深められたでしょうか。

今回の説明内容をまとめると以下のようになります。

- ハイローオーストラリアの収益は雑所得に分類される。

- 同じ雑所得内であれば損益通算は可能だが、他の所得との損益通算は不可能。

- 税率は総合課税制度による累進課税が適用される。

- 給与所得者は20万円以下の利益であれば申告が不要。

- 給与所得者以外は、総所得額が48万円以下であれば申告が不要。

納税は、国民の大切な義務の一つです。ハイローオーストラリアの収益についても、適切な方法で確定申告を行うようにしましょう。