バイナリーオプションで得た利益には税金が発生し納税の義務が生じ、ハイローオーストラリアも例外ではありません。

脱税にならない様に税金の計算式や支払い方法を学びましょう。

- 税金の注目ポイント

-

- 税金は1年間で20万円以上の利益のみ発生する

- 総所得の計算で納税額を把握する

- 確定申告は2月~3月に行う

目次

ハイローオーストラリアの税金について

ハイローオーストラリアのバイナリーオプション取引に得た利益には税金が発生し、納税の義務が生じます。

もし税金を支払わなかった場合は脱税となり、最悪の場合は重加算税が課せられる事もありますので注意が必要です。

注意ポイント

ハイローオーストラリアで得た利益には税金が発生する

勘違いされやすいですが、海外のバイナリーオプションは非課税ではなく、一定の利益を得た場合は必ず納税の義務が発生し、日本にて税金を支払う必要性が出てきます。

税金の発生条件

得た利益全てに税金が発生する訳ではなく、一定の条件を満たした場合だけ確定申告により納税が必要となります。

税金が発生する条件

- 年間20万円以上の利益(所得有り)

- 年間38万円以上の利益(所得無し)

現在何かしらの仕事を行い収入がある人で年間20万円以上勝った場合は、確定申告を行い税金を収める必要があります。

仕事を行っていない(収入が無い)学生や主婦の人は年間38万円以上勝った場合に税金が発生します。

即ち、全ユーザーが無条件で納税が必要な訳ではなく、一定の利益が発生した場合にだけ確定申告が必要であるという事を覚えておきましょう。

ハイローオーストラリアの税金の種類

税金は得た利益とどの様な手法で利益を得たのかで金額が大幅に変わってきます。

ではバイナリーオプションで得た利益がどの税金の区分に分けられるかを見てみましょう。

収入別税金の種類

- 利子所得

- 配当所得

- 事業所得

- 不動産所得

- 給与所得

- 一時所得

- 雑所得

大まかに分類すると収入の種類により上記の区分に分けられます。バイナリーオプションの収入は上記の「雑所得」に分類され、税金も雑所得の計算式を用いて算出する事になります。

注意ポイント

税金の計算は「雑所得」が基準となり、一次取得には当てはまりませんのでご注意下さい。

雑所得は税率が高い

ハイローオーストラリアで得た所得は「雑所得」に分類されますが、これらは通常の所得と異なり、必ずしも必要ではない収入扱いとなりますので、材率が高めとなっています。

収益により税率は異なりますが、最大で利益の40%も税金として徴収されますので、稼いだだけ得をするという訳ではなく、状況によってはバイナリーオプション取引を控えて利益を調整する事も必要となります。

ハイローオーストラリアの税金の計算式

利益に応じて税金が発生しますが、その他の収入の有無により計算式は大幅に変わってきます。

ここでは基本の計算式を簡単な表と共にご紹介します。

ポイント

ハイローオーストラリアの税金は利益が20万円以上の時だけに発生します。

給与と利益を合わせた計算方法

仕事での給与をもらっている場合はハイローオーストラリアで得た利益と合わせて納税額を計算します。

注意ポイント

| 総所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円~330万円以下 | 10% | 97,500円 |

| 330万円~695万円以下 | 20% | 427,500円 |

| 695万円~900万円以下 | 23% | 636,000円 |

| 900万円~1800万円以下 | 33% | 1,536,000円 |

| 1800万円以上 | 40% | 2,796,000円 |

仕事での所得とハイローオーストラリアで得た利益を足した金額が上記の「総所得」となり、合計金額により「税率」と「控除額」が異なります。

所得計算一例

給与所得400万円、ハイローオーストラリアの年間利益30万円の場合

総所得430万円、税率20%、控除額427,500円

(4,000,000+300,000)×0.2-427,500=432,500

上記例は給与の年収が400万円で年間の利益が30万円の場合の税金が「432,500円」となります。

ハイローオーストラリアで得た利益以上の税金が取られる様に見えますが、あくまでも給与所得と合わせた金額となりますので、損をしている訳ではありません。

ポイント

納税額はその他収入等の有無により更に変動をします。

給与が無い場合の計算方法

専業主婦や学生、ニート等で収入が無い場合の純粋なハイローオーストラリアでの税金を計算します。

注意ポイント

| 総所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円~330万円以下 | 10% | 97,500円 |

| 330万円~695万円以下 | 20% | 427,500円 |

| 695万円~900万円以下 | 23% | 636,000円 |

| 900万円~1800万円以下 | 33% | 1,536,000円 |

| 1800万円以上 | 40% | 2,796,000円 |

上記表は給与所得がある場合と変わりませんが、純粋に利益の金額がそのまま総所得となり、年間利益が20万円以下の場合は非課税となります。

税金計算一例

ハイローオーストラリアの年間利益50万円の場合

総所得50万円、税率5%、控除額0円

500,000×0.05-0=25,000

その他の所得が一切ない場合は年間の利益をそのまま総所得として捉える計算式となります。

複雑な計算式では無いので、収入が無い場合は簡単に納税額が判明します。

ポイント

年間の利益が20万円以下の場合は税金が発生しません。

確定申告を行い税金を収める

税金の計算が終わった後は確定申告を行い、税金を収める必要があります。

2020年分の確定申告期間

2021年2月16日~2021年3月15日

確定申告は年間の利益が20万円以上の方のみが対象で、負け越している方や20万円に届いていない方は必要ありません。

確定申告の方法

確定申告を行うには大きく分けて3種類存在しており、方法は自身で選択する事が可能です。

確定申告をする方法

- 直接税務署で行う

- ネットのe-taxにて行う

- 税理士に依頼をする

確定申告はの手法は簡単ではなく、不慣れな方には書類を揃える事で苦戦する方も非常に多いです。

少額の場合でも税務署に相談を行うのが最も良い手法で、高額な場合は税理士に相談の上確定申告手続きを行えば間違いありません。

納税に必要な書類の取得方法

確定申告に必須な書類として、ハイローオーストラリアで1年間に得た利益を証明する書類(取引履歴)が必要となります。

これらは自身で作成をするのではなく、ハイローオーストラリアの管理画面からダウンロードできますので手順を説明します。

管理画面にログイン

まずはハイローオーストラリアにログインし、取引履歴一覧に移行します。

取引履歴の確認

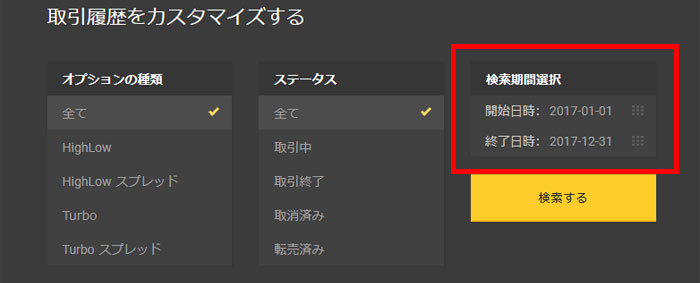

デフォルトの状態では直近の取引のみが表示されますので、検索するボタンから期間を選択します。

取引履歴の期間を検索する

取引履歴の期間を1月1日~12月31日に指定して検索します。

PDFファイルをダウンロード

指定期間の取引履歴の表示がされたら、右上の「ダウンロード」ボタンからPDFファイルをダウンロードします。

ダウンロードしたPDFファイルに1年間の取引の投資金額や利益の全てが表示されていますので、こちらの総金額等が確定申告時に必要となる金額となります。

税金と確定申告のまとめ

以上でハイローオーストラリアの税金の仕組みと確定申告の方法となります。

税金が発生するのは年間の利益が20万円以上の場合のみとなりますので、少額の勝ちの場合は何もする必要がありません。

税金が発生する金額

- 1年間の利益が20万円以上(収入有りの場合)

- 1年間の利益が38万円以上(無収入の場合)

納税が必要となる場合は放置をすると、脱税となり多額の追加徴収を受ける可能性もありますのでご注意下さい。

税金の金額は総所得によって異なる

納税額は総所得によって異なり、5%~40%の範囲で変動します。仕事の収入がある場合はそれらも加算した上で計算をするので税率も上昇をします。

| 総所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円~330万円以下 | 10% | 97,500円 |

| 330万円~695万円以下 | 20% | 427,500円 |

| 695万円~900万円以下 | 23% | 636,000円 |

| 900万円~1800万円以下 | 33% | 1,536,000円 |

| 1800万円以上 | 40% | 2,796,000円 |

ハイローオーストラリア以外の収入が無い方は利益分がそのまま総所得となりますので、税率も安くなりますが、勝ち額が大きい方はそれなりの金額を納税する必要性がありますので注意が必要です。

確定申告は2月以降に行う

確定申告の時期は毎年2月~3月の間に行い、2020年の利益の申告は「2021年2月16日~2021年3月15日」の間に行う事となります。

注意ポイント

コロナウイルスの影響により期間が異なる場合があります

確定申告は自身で税務署やネット経由のe-taxで行う事も可能ですが、その他収入や減税等の計算が多岐に及びますので、不慣れな方は税理士に相談をするのが間違いありません。

税金の確認後に読みたい関連情報

-

-

ハイローオーストラリアのデモ取引ができない理由を徹底解明!対策をご紹介

ハイローオーストラリアにはお金をかけずに取引ができる「デモ取引」があります。しかし、実際にやってみたときにデモ取引ができないことで、慌てられるケース方も多いです。 デモ取引は、24時間いつでも利用でき ...

-

-

ハイローオーストラリアとFXの違いを徹底解説!投資初心者はどちらが有利?

「バイナリーオプション(BO)」と「FX」は、どちらも為替チャートなどを利用して行う投資方法の名称ですが、皆さんはその違いを十分理解できているでしょうか。一見、同じように見えますが、その仕組みや取引方 ...

-

-

ハイローオーストラリアのデモ取引が勝ちやすい理由を徹底解説!

バイナリーオプションの「デモ取引」の方が、「リアル取引」よりも勝ちやすいという噂を聞いたことがある方も多いのではないでしょうか。実際、ハイローオーストラリアのデモ取引を利用している人は数多く、デモ取引 ...

-

-

PC版・スマホ版対応 ハイローオーストラリアの取引履歴の見方を徹底解説

海外バイナリーオプション業者のハイローオーストラリアで取引を行っているあなたは、これまでの取引を定期的に振り返っているでしょうか。バイナリーオプション、株式投資、FXといった様々な投資方法がありますが ...

-

-

ハイローオーストラリアの口座開設や入出金にかかる手数料を徹底解説!

FX業者や海外バイナリーオプション業者の中には、口座開設時に「口座開設手数料」や「入出金手数料」、「口座維持手数料」など、さまざまな手数料が発生する業者があります。 ハイローオーストラリアも例外ではあ ...

-

-

ハイロ―オーストラリアの勝率を高める5つのコツと3つのノウハウ

勝率を意識していかなければ、継続した収益をバイナリーオプションで計上していくことは不可能です。しかしながら、肝心の勝率を向上させる方法を、これから投資を始めて、利益を上げていこうとしている方が理解でき ...

-

-

ハイローオーストラリアのマーチンは禁止?倍々取引で勝率UPのコツ

バイナリーオプション取引において活用される「マーチンゲール法」。バイナリーオプショントレーダーであれば、聞いたことある方も多いのではないでしょうか。 マーチンゲール法を一言でいうとBET金額を倍々にす ...

-

-

ハイローオーストラリアでMT4!取引を圧倒的有利にする方法を解説!

唐突ですが、皆さんはハイローオーストラリアでバイナリーオプション取引を行う際にチャートを確認していますか? バイナリーオプションはFX同様為替を題材とした投資であり、その値動きを予測するためには為替チ ...

-

-

ハイローオーストラリアの攻略に必要な3つのこと。必勝法を具体的に解説!

突然ですが、皆さんはバイナリーオプション取引で利益を出せていますか? ほとんどの人が負け越してしまっているというのが実情ではないでしょうか? バイナリーオプションはそのシンプルさから、初心者でもわかり ...

-

-

ハイローオーストラリアで養分キャッシュバックをもらう条件

ハイローオーストラリアではユーザーへの救済処置として様々なキャッシュバックのキャンペーンを行っています。 中でも養分キャッシュバックと呼ばれるものは特殊な条件を満たす事で、高額なキャッシュバックを得る ...